2026 Հեղինակ: Howard Calhoun | [email protected]. Վերջին փոփոխված: 2025-01-24 13:18:01

Բանկերը բնակչությանը տալիս են անհերքելի առավելություններ. Նրանք կուտակում են ֆինանսական միջոցներ, իրականացնում տարբեր վճարային գործարքներ, վարկեր են թողարկում և սպասարկում տարբեր կատեգորիաների արժեթղթեր։ Այս վերանայումը կքննարկի բանկերի առաջացման պատմությունը:

Բանկերի ծագումը

Առաջին վաշխառուները սկսել են հայտնվել հին ժամանակներում. Նրանք արժեքավոր իրեր էին փոխ տալիս իրենց ցեղայիններին՝ որոշ ժամանակ անց տոկոսներով վերադարձնելու պարտավորությամբ։ Դրանից հետո սկսեցին ձեւավորվել ֆինանսական կազմակերպություններ, որոնք տարբեր գործողություններ էին կատարում արժեքավոր իրերով։ Այսպես ծնվեց բանկի պատմությունը։

Bank («banko») իտալերեն նշանակում է «փողի սեղան»: Ժամանակակից հայեցակարգի առաջին մարմինը Ջենովայի բանկն էր (1407 թ.): Անգլիայում 1664 թվականին ստեղծվեց առաջին ֆինանսական մարմինը, որից հետո անմիջապես սկսեց իրականացվել առևտրատնտեսական քաղաքականությունը։ ԱՄՆ-ում այս իրադարձությունը տեղի է ունեցել 1781 թվականին (Ֆիլադելֆիայում բանկի հայտնվելով):

Բանկերի տեսքը Ռուսաստանում

Մեր երկրում բանկերի պատմությունը սկսվում է 1665 թվականից։ Նահանգապետ Աթանասիուս Օրդին-Նաշչոկինը փորձ արեցհիմնել խնդրո առարկա կազմակերպությունը, սակայն նրա ջանքերը հավանության չեն արժանացել կառավարության կողմից։ Գաղափարն իրականացվել է 1733 թվականին՝ Աննա Իոաննովնայի օրոք, որը թույլ է տվել վարկ տրամադրել։ 1754 թվականին Սանկտ Պետերբուրգում Եղիսաբեթի օրոք ստեղծվել է պետական և առևտրական բանկ։ Անվտանգություն էին համարվում զարդերը կամ ճորտերի հետ ունեցած ունեցվածքը, ինչպես նաև հարուստների երաշխիքը։ 1757 թվականին Ռուսաստանում մտցվեց մուրհակների շրջանառություն։ 1769 թվականին Եկատերինա II-ի օրոք ներկայացվեցին թղթադրամներ։ Ժամանակի ընթացքում Ռուսաստանի ֆինանսական իշխանությունների պատմությունը համալրվեց նոր իրադարձություններով։

Տեղեկություն առևտրային բանկերի ձևավորման մասին

Առևտրային բանկերի պատմությունը սկսվում է հեռավոր անցյալից։ Առաջին կազմակերպությունը ստեղծվել է 1817թ. Այն նախատեսված էր վաճառականների համար և իրականացնում էր բարտերային գործողություններ և վճարումներ։ Հետագայում հնարավոր դարձավ կարճաժամկետ վարկ տրամադրել արտադրական ոլորտի համար, և առևտրականները կարող էին վարկեր վերցնել շրջանառու միջոցները, արտադրական գործոնները համալրելու և աշխատավարձ վճարելու համար։ Վարկի պայմաններն աստիճանաբար ավելացան։

Ռուսաստանում առաջին առևտրային բանկը հայտնվեց Սանկտ Պետերբուրգում (1864 թ.): Նրա կանոնադրական կապիտալը կազմում էր 5 միլիոն ռուբլի։ Բանկերը պաշտոնապես սկսեցին գրանցվել 1888 թվականի օգոստոսին։ Նրանք ազդեցին պետության տնտեսական վիճակի վրա, բայց սկզբում շատ ցածր վստահություն ունեին, և շատերը չէին համարձակվում իրենց խնայողությունները ներդնել այնտեղ։ Ժամանակի ընթացքում իրավիճակը փոխվեց, և հաճախորդները սկսեցին հաճախ դիմել առևտրային բանկերին, ուստի նրանք ավելի մեծ ժողովրդականություն ձեռք բերեցին: Արդեն մեկ տարի անցմեր երկրում դրանք 43-ն են եղել, հետո այդ թիվը աճել է։

Հետագայում երկու օրենք ընդունվեցին, որոնք տեղեկացրեցին բանկի բացման պայմանների և դրանց նկատմամբ վերահսկողության մեթոդների մասին։ Կատարման համար ընդունվել է երկաստիճան բանկային համակարգի մասին ակտ՝ Կենտրոնական բանկի գլխավորությամբ։ Պատմությունը լրացվում է նոր իրադարձությամբ. առևտրային կազմակերպությունները ստացել են ավանդներ ներգրավելու անկախ կարգավիճակ։ Նրանց պաշտոնապես թույլատրվում է զբաղվել վարկային քաղաքականությամբ, ինչպես նաև ունենալ սեփական տոկոսադրույքներ։ Նշված կազմակերպություններն իրավունք են ստացել փաստաթղթային հիմունքներով իրականացնել արտարժույթի գործարքներ։ Չնայած այն հանգամանքին, որ առևտրային բանկերի պատմությունը հարուստ է փոփոխություններով, ֆինանսական հաստատությունների կառուցվածքը մնում է անփոփոխ։

Բանկային համակարգի ձևավորում. 1-ին և 2-րդ փուլեր

Ռուսաստանը շատ հետ էր մնում արևմտյան երկրներից, ուստի բանկերի զարգացումը տեղի ունեցավ մի քանի փուլով։ Առաջինը սկսվում է պետական վարկային բանկի ստեղծմամբ (XVIII դար) և տևում է մինչև 1860 թվականը: Քանի որ տնտեսության զարգացումը պահանջում էր վարկավորման հնարավորության ընդլայնում, արդեն 1754 թվականին ստեղծվեցին բանկեր ազնվականության և վաճառականների համար։ Սակայն վարկերի մեծ մասը չի վերադարձվել, ուստի այդ կազմակերպությունները դադարեցրել են իրենց գործունեությունը։

Երկրորդ փուլում (1860-1917) ստեղծվեց Ռուսաստանի Պետական բանկը, որի հետ միաժամանակ բացվեցին բազմաթիվ վարկային ընկերություններ։ 1872 թվականին բանկային համակարգը ներառում էր պետական քաղաքային, հողային և մասնավոր կազմակերպությունները։ 1880-ին կար 49 մասնաճյուղ, 83 վարկընկերություններ, 729 խնայողական և վարկային գործընկերություն, 32 առևտրային բանկ։ Այնտեղ կային գրասենյակներ, փոխանակման խանութներ, առևտրի տներ։

Բանկային համակարգի ընդլայնում. 3-5-րդ փուլեր

Առաջին համաշխարհային պատերազմը կանխեց բանկային գործունեության ակտիվ աճը, սակայն ռազմական գործողությունների ավարտից հետո այն աստիճանաբար վերականգնվեց։ Երրորդ փուլը սկսվել է 1917 թվականին և շարունակվել մինչև 1930 թվականը։ Բանկային կառուցվածքի վերակազմավորումից հետո ստեղծվել են ՌՍՖՍՀ Պետական բանկը (1921), բաժնետիրական ընկերություններ, ոլորտային և շրջանային ֆինանսական մարմիններ։ Ձևավորվել են բազմաթիվ նոր դրամապանակներ։

Չորրորդ փուլում (1932-1987 թթ.) ի հայտ եկան կարճաժամկետ վարկերի ազգային բանկը և կապիտալ ներդրումների համակարգը։ Այս ընթացքում կանխիկ խնայողությունները աճել են մինչև 968 միլիարդ ռուբլի: և ձևավորեց առաջին հիփոթեքային ֆինանսական հաստատությունները, որոնք տրամադրում են անշարժ գույքի գրավադրմամբ վարկեր։

Հինգերորդ փուլը տևում է 1988 թվականից առ այսօր։ Այս ընթացքում նկատվել է բանկային համակարգի աստիճանական բարելավում։ Այն դարձել է ավելի զարգացած, քանի որ աճել է մասնաճյուղերի թիվը տանը և արտերկրում: Կենտրոնական բանկի քաղաքականությունն ուղղված է եղել բանկային համակարգի կայունությանը..

Ինչպե՞ս է զարգացել Ալֆա-Բանկը: (1990-2002)

Ալֆա-Բանկի պատմությունը սկսվում է 1990թ. Չորս տարի ձևավորվեց ենթակառուցվածքը, հայտնվեցին առաջին հաճախորդներն ու գործընկերները։ 1995 թվականի օգոստոսին սկսվեց միջբանկային շուկայի ճգնաժամը։ Ճիշտ ֆինանսական քաղաքականության շնորհիվ ևԱկտիվների կառավարման իրավասու մեթոդով, որն ամրապնդեց ֆինանսական կայունությունը, այս ժամանակահատվածը չազդեց Ալֆա-Բանկի վրա, որը հաջողությամբ շարունակեց վստահություն ձեռք բերել ռուս և արտասահմանյան գործընկերների մոտ::

Alfa-Bank. պատմական տվյալներ 1997 թվականից

1997-1998 թվականներին խնդրո առարկա ֆինանսական հաստատությունը բարձր պաշտոններ է զբաղեցրել բոլոր առաջատար միջազգային վարկանիշային կազմակերպություններում և իր մրցակիցներից առաջինն է թողարկել եվրոպարտատոմսեր։ Այս ժամանակահատվածում բիզնեսը միավորվել է Alfa Capital-ի հետ (ներդրումային ընկերություն): Ահա թե ինչպես է հայտնվել «Ալֆա-Բանկ» ՍՊԸ լիզինգային գործակալությունը։ 1999 թվականին նկատելի են բիզնեսի աճը և տարածաշրջանային ցանցի բարելավումը։ Երկու տարի անց Alfa-Bank-ը շարունակում է դիվերսիֆիկացնել, և Alfa-Insurance ապրանքանիշը հայտնվել է ներքին շուկայում:

Ինչպե՞ս զարգացավ Ալֆա-Բանկը 2002 թվականից հետո:

2003-2007 թվականներին Alfa-Bank-ի պատմությունը համալրվում է նոր իրադարձություններով՝ մասնաճյուղերի ընդլայնում, ստորադաս եվրոպարտատոմսերի թողարկում, Alfa-Forex ինտերնետային էջի նոր տարբերակի ստեղծում: Մանրածախ նոր ձևաչափի առաջին մասնաճյուղերը բացվել են Տոլյատիում, Նիժնևարտովսկում, Մուրմանսկում, Սարատովում և Լիպեցկում: Այս ընթացքում ձևավորվել է Alfa-Click ինտերնետային բանկը, ստեղծվել է Alfa-TV ծառայությունը, ներդրվել է տեսակոնֆերանսների համակարգը։ Բարելավել է դիրքերը վարկային վարկանիշում և ստացել նոր մրցանակներ։

2008-2012 թվականներին ի հայտ եկան նոր ձեռքբերումներ՝ MasterCard և Umembossed վճարային քարտերի թողարկում, մեքենաների մեծածախ առաքումների նպատակային կորպորատիվ ֆինանսավորման ծրագրի մեկնարկ, ֆիրմային պլաստիկ քարտի ստեղծում, բացվեցին նոր մասնաճյուղեր։. Հայտնվել է սմարթֆոնների և Android-ի բանկային հավելված, ներդրվել են նոր բարելավված տեխնոլոգիաներ։ Հանձնվեցին բազմաթիվ մրցանակներ և մրցանակներ։

Համառոտ պատմական տվյալներ Մոսկվայի բանկի մասին

Մոսկվայի բանկը, որի պատմությունը սկսվում է 1994 թվականի գարնանը, ի սկզբանե գրանցվել է որպես առևտրային բանկ: Հետագայում կազմակերպությունը բազմաթիվ մրցանակներ ստացավ, իսկ 2004 թվականին այն հայտնի դարձավ որպես Մոսկվայի բանկ։

2010 թվականի ապրիլին Յուրի Լուժկովի հրամանով բանկին քաղաքային բյուջեից հատկացվել է 7,5 մլրդ ռուբլի բաժնետոմսերի թողարկման համար, որոնց 47%-ը վաճառվել է ՎՏԲ-ին։ Բանկը ստացել է Retail Finance 2010, Financial Olympus մրցանակները, ինչպես նաև հաղթել է Հավաքական ներդրումների շուկայի երրորդ ամենամյա մրցույթում: Այսպես է զարգացել բանկի պատմությունը։

Մոսկվայի բանկը ներկայումս ներկայացված է Ռուսաստանի գրեթե շատ շրջաններում: 2014 թվականի ապրիլի 1-ի դրությամբ մարզերում գործում է 172 ստորաբաժանում, իսկ 136 գրասենյակ գտնվում է Մոսկվայում և տարածաշրջանում։ Խնդրո առարկա կազմակերպությունը ցանց ունի երկրից դուրս. «BM Bank» ԲԲԸ-ն գործում է Ուկրաինայում, «Estonian Credit Bank»-ը Էստոնիայում:

Կենտրոնական բանկի տվյալներ 1990-2003

Բանկերի ստեղծման պատմությունը տվյալներ ունի Կենտրոնական բանկի մասին. Այն կազմավորվել է 13.07.1990թ.-ին և ի սկզբանե կոչվել է ՌՍՖՍՀ Պետական բանկ: Մի քանի ամիս անց հրաման է տրվել ստեղծել ֆինանսական կազմակերպության իրավաբանական անձ։

1991-1992 թվականներին ձևավորվել է առևտրային կազմակերպությունների լայն ցանց, փոփոխություններ են եղել հաշվապահական հաշվառման համակարգում, ձևավորվել են ՃՇՇ (հաշվարկ.դրամարկղային կենտրոններ), ներդրվել է համակարգչայինացում։ Դիտարկվող ժամանակաշրջանը արտարժույթի առքուվաճառքի սկիզբն էր և ռուբլու նկատմամբ գնանշումների սահմանումը։

Բանկի (Ռուսաստանի բանկի) պատմությունն ունի հետևյալ տվյալները. 1992-1995 թվականներին նրանք ստեղծել են առևտրային կազմակերպությունների վերահսկողության և ստուգման համակարգ՝ բանկային համակարգը կայունացնելու նպատակով։ Տնտեսական ճգնաժամի սկզբից (1998թ.) Ռուսաստանի Բանկը վերակառուցում է իրականացրել՝ բարելավելու առևտրային ֆինանսական հաստատությունների աշխատանքը և մեծացնելու նրանց իրացվելիությունը։

2003 թվականին խնդրո առարկա կազմակերպությունը սկսեց նախագիծ՝ բարելավելու բանկային վերահսկողությունը և հաշվետվողականությունը: Հաջորդ տարում մի շարք կանոնակարգեր ընդունվեցին՝ արհեստականորեն բարձր կամ ցածր պարտադիր ստանդարտներին հակազդելու համար։

Կենտրոնական բանկի զարգացում 2005 թվականից մինչև 2011 թվականը

2005 թվականին Կենտրոնական բանկը, որի պատմությունը հետաքրքրում է շատերին, իր առջեւ դրեց հետևյալ նպատակները՝ ամրապնդել ավանդատուների շահերի պաշտպանությունը, բարձրացնել մրցունակությունը, կանխել անազնիվ առևտրային գործունեությունը և ամրապնդել վարկատուների վստահությունը։, ավանդատուներ, ներդրողներ. Երեք տարի անց հիփոթեքային վարկավորման ճգնաժամի և միջազգային շուկաներում իրացվելիության նվազման պատճառով դրամավարկային քաղաքականությունը փոխվեց։ Ֆինանսական մարմինն իր ջանքերը կենտրոնացրել է կազմակերպությունների զանգվածային սնանկացումը կանխելու վրա։

Ռուսաստանի բանկի պատմությունը հայտնում է, որ 2009 թվականին տոկոսադրույքները բազմիցս նվազել են, ներառյալ վերաֆինանսավորումը (13%-ից մինչև 8,75%)։ Ձևավորվել էտնտեսական ճգնաժամի ժամանակ միջբանկային շուկայի աջակցության մեխանիզմ: Ռուսաստանի բանկը վարկեր է տրամադրել այլ ֆինանսական հաստատություններին առանց գրավի, սակայն մեկ տարի անց այս որոշումը փոխվել է։ Տոկոսադրույքները նվազել են (8,75%-ից մինչև 7,75%)։ 2010 թվականի կեսերից գնաճը սկսել է աճել, իսկ տոկոսադրույքներն աճել են 0,25%-ով։ Այնուհետև, դրամավարկային քաղաքականությունը դարձավ ավելի խիստ։ Այսպես զարգացավ բանկի պատմությունը։ Ռուսաստանի Բանկը ներկայումս շարունակում է բարելավել ֆինանսական մեխանիզմները և ներդնել կայունություն ապահովող նորարարական համակարգեր։

Բանկերի զարգացման պատմություն. վարկային վարկանիշ

Հաճախորդները, ովքեր պատրաստվում են վարկ վերցնել բանկից, պետք է մանրամասն տեղեկանան դրա մասին։ Կարևոր են ոչ միայն նախորդ վարկառուների ակնարկները, այլև վարկային վարկանիշը. որքան բարձր է այն, այնքան վստահելի է ֆինանսական հաստատությունը: Այս ամենը կարելի է դիտել համապատասխան վեբ ռեսուրսներում, սակայն 2014 թվականի մայիսի և հունիսի տվյալների մի մասը ներկայացված է այս վերանայում:

| Վարկանիշ | Բանկի անվանում | Ցուցանիշ (հազար ռուբլի) |

Ցուցանիշ (հազար ռուբլի) |

շեղում | |

| 06.2014 | 05.2014 | հազար ռուբլի | % | ||

| 1 | Ռուսաստանի Սբերբանկ | 17 916 590 200 | 17 827 517 760 | +89 071 420 | + 0, 5 |

| 2 | ՎՏԲ | 6 255 620 150 | 6 247 881 360 | +7 738 790 | + 0, 12% |

| 3 | Գազպրոմբանկ | 3 912 130 000 | 3 909 019 620 | +3 109 880 | + 0,08% |

| 6 | Մոսկվայի բանկ | 1 910 534 000 | 1 858 973 470 | +51 560 042 | +2, 77 |

| 7 | Ալֆա-Բանկ | 1,553,548,000 | 1 533 393 750 | +20 154 490 | +1, 31 |

Կա՞ն բանկեր, որոնք վարկ են տրամադրում վատ վարկային հաճախորդներին:

Անձը կարող է դիմել փոքր բանկային հաստատություններին, որոնք չեն պահանջում տեղեկատվություն նախկին կայուն վճարումների մասին: Սովորաբար դրանք երիտասարդ կազմակերպություններ են, որոնց նպատակն է հաճախորդների ներգրավել ցանկացած միջոցներով: Նրանք կարող են գումար տրամադրել նույնիսկ աղաղակող վարկային պատմություն ունեցող մարդկանց, բայց դա անում են բարձր տոկոսադրույքների համար։Ժամանակակից կյանքն առանց վարկի դժվար է պատկերացնել։ Երբեմն հաճախորդը չի կարողանում ժամանակին վճարել պահանջվող գումարը (աշխատանքի փոփոխություն, կրճատում, աշխատավարձի նվազեցում և այլն), և եթե անգամ պարտքը հետ է վերադարձվում, վճարման տվյալները մուտքագրվում են հատուկ տվյալների բազայում՝ տեղեկացնելով քաղաքացու անարժանահավատության մասին։ Եթե նա նորից կարիք ունենավարկեր վերցնել, ինչ բանկերի էլ դիմի, վատ վարկային պատմությամբ շատ դժվար է նորից վարկ ստանալ։ Այնուամենայնիվ, այս իրավիճակից ելք կա։

Բանկային տեխնոլոգիաները չեն կանգնում, բայց մշտական զարգացման մեջ են։ Այսպիսով, բարելավվում է սպասարկման որակը, պարզեցվում են բազմաթիվ ֆինանսական գործարքներ, բարելավվում է հուսալիության համակարգը։ Հետևաբար, 5 տարի հետո բանկային համակարգը, անշուշտ, կբարձրանա նոր մակարդակի։

Խորհուրդ ենք տալիս:

Ինչպե՞ս մաքրել ձեր վարկային պատմությունը Ռուսաստանում: Որտե՞ղ և որքան ժամանակ է պահվում վարկային պատմությունը:

Ժամկետանց հաճախորդների համար հեշտ չէ վարկ ստանալ։ Վարկ ստանալու հնարավորությունները մեծացնելու համար դուք պետք է տարբերակներ փնտրեք վարկային պատմությունը բարելավելու համար: Դուք կարող եք մաքրել ձեր վարկային պատմությունը 1-3 ամսվա ընթացքում: Դա կարելի է անել մի քանի ձևով

AHML - ինչ է այն և ինչու է այն ստեղծվել:

Բնակարանը միշտ առանցքային խնդիր է գրեթե ցանկացած ընտանիքի կյանքում, և երբեմն այդ ասպեկտը դառնում է բազմաթիվ վեճերի և կոնֆլիկտների պատճառ: 1997 թվականին Ռուսաստանի Դաշնության Կառավարության հրամանով ստեղծվել է պետական կազմակերպություն այս խնդրի լուծման համար: Եվ սա AHML-ն է, որը նշանակում է Housing Mortgage Lending Agency

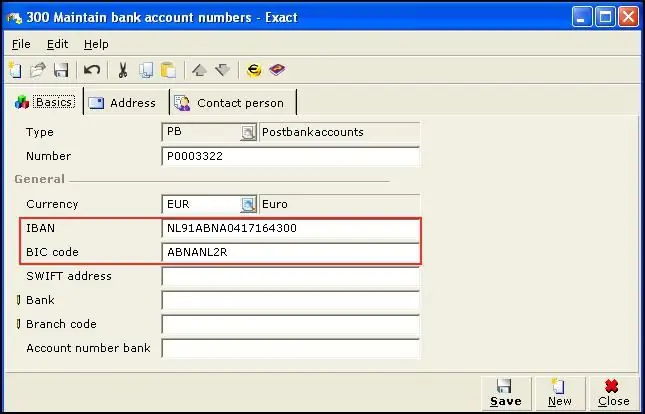

Ի՞նչ է բանկի BIC-ը, ինչի՞ համար է այն օգտագործվում և ինչպե՞ս ստանալ այն:

Հոդվածում խոսվում է այն մասին, թե ինչ է բանկի BIC-ը, ինչպես գտնել բանկ BIC-ի միջոցով և ինչ տեղեկատվություն է թաքնված վարկային հաստատության անձնական նույնացուցիչի իննանիշ ծածկագրում:

«Լետո բանկ». ակնարկներ: «Ամառային բանկ» ԲԲԸ «Լետո բանկ»՝ կանխիկ վարկ

Լետո բանկը մասամբ ստեղծվել է որպես հաստատություն, որը նախատեսված է ռուսներին ցույց տալու, որ վարկային հաստատությունները ոչ միայն վաշխառության հենակետեր են, այլ նաև կառույցներ, որոնք կարող են լինել բարեկամական և հյուրընկալ: Այդպիսի դրական անվանում ունեցող բանկին հաջողվե՞լ է գործնականում իրականացնել այս ծրագրերը։

Սբերբանկի հաճախորդի կոդը. ինչպե՞ս ստանալ այն բանկոմատով և ինչպե՞ս օգտագործել այն:

Սբերբանկի հաճախորդի կոդը հարմար համակցություն է, որի մասին ոչ բոլոր քաղաքացիները գիտեն: Այս հոդվածը ցույց կտա ձեզ, թե ինչպես ստանալ այն: