2026 Հեղինակ: Howard Calhoun | [email protected]. Վերջին փոփոխված: 2025-01-24 13:18:05

Անհատ ձեռնարկատիրոջ կամ որևէ ընկերություն բացելիս յուրաքանչյուր ձեռներեց կանգնած է դժվար ընտրության առաջ: Նա պետք է որոշի, թե որ հարկային ռեժիմն է կիրառելու։ Որպես ստանդարտ գրանցումից հետո ստեղծվում է ընդհանուր հարկային համակարգ, որը բարդ է և անսովոր։ Այն պետք է վճարի և շատ տուրքեր հաշվարկի։ Բայց դա ունի որոշ առավելություններ. Այն համարվում է անփոխարինելի, եթե ընտրված բիզնեսի հիմնական թիրախային լսարանը ԱԱՀ-ով աշխատող ընկերություններն են։

Ռեժիմի հայեցակարգ

Այս համակարգը հիմնական է, ուստի չկան սահմանափակումներ կամ բացառություններ այն ձեռնարկատերերի համար, ովքեր որոշում են անցնել այս ռեժիմին: Հարկ վճարողները պետք է հաշվետվություն ներկայացնեն Դաշնային հարկային ծառայությանը տարբեր տեսակի հարկերի վերաբերյալ: Բացի այդ, դուք ստիպված կլինեք փոխանցել ապահովագրավճարները տարբեր ֆոնդեր ձեր և բոլոր աշխատող աշխատողների համար:

Կարելի է կիրառել անհատ ձեռնարկատերերի կամ տարբեր ընկերությունների հարկման ընդհանուր համակարգը։ Նման հարկատուների համար գանձվող հարկերից միայն որոշներն են տարբերվում։հարկեր.

BASIC-ի նրբությունները

Վճարված հարկերի չափը կախված է աշխատանքի ուղղությունից։ Յուրաքանչյուր վճարի համար դուք պետք է կազմեք համապատասխան հաշվետվություններ և հայտարարագրեր, ուստի աշխատանքը սկսելուց անմիջապես հետո պետք է հոգ տանեք պրոֆեսիոնալ հաշվապահի պաշտոնական գրանցման մասին։ Հաշվապահությունը պարտադիր է։

Ձեռնարկությունների կամ անհատ գործարարների համար այս ռեժիմն ընտրելիս սահմանափակումներ չկան: Կարող եք աշխատանքի ընդունել ցանկացած թվով վարձու մասնագետների, ընդլայնել ձեր բիզնեսը, ավելացնել արտադրության ծավալները, ավելացնել շահույթը կամ փոխել աշխատանքի ուղղությունը։

Ինչպե՞ս գնալ?

ՕՍՆՕ-ին անցումը համարվում է ամենահեշտը։ Դա պայմանավորված է նրանով, որ սկզբում, գրանցումից հետո, բոլոր ֆիրմաներն ու ձեռնարկատերերը լռելյայն պետք է հաշվետվություն ներկայացնեն հենց այս ռեժիմով: Եթե ի սկզբանե անհատ ձեռներեցը կամ ընկերությունն աշխատում է այլ համակարգերով, ապա ընդհանուր հարկային համակարգին անցումը ենթադրում է համապատասխան ծանուցման փոխանցում Դաշնային հարկային ծառայությանը: Դա հնարավոր է անել միայն տարեսկզբին, ուստի փաստաթուղթը ներկայացվում է մինչև հաջորդ տարվա հունվարի 15-ը։

Եթե գրանցումից հետո ձեռնարկատիրոջ կողմից որևէ գործողություն չկատարվի, ապա նա շարունակում է աշխատել ՀԻՄՆԱԿԱՆ:

OSNO-ին անցնելու մասին ծանուցումը պարզապես հայտարարություն է, որի հիման վրա անհատ ձեռնարկատերը կամ ընկերությունը գրանցումից հանվում է որպես այլ հարկային ռեժիմի վճարող, օրինակ՝ USN, UTII, PSN կամ UAT: Այս դիմումի հաստատումից հետո տեղի է ունենում ավտոմատ անցում ՀԻՄՆԱԿԱՆ:

Նաև միացնելհարկման ընդհանուր համակարգն իրականացվում է, եթե աշխատանքի ընթացքում ընկերությունը դադարում է պահպանել նախկինում ընտրված հարկման ռեժիմի պահանջները: Պարզեցված համակարգով աշխատելու իրավունքը կորցնելու դեպքում անհրաժեշտ է դիմել Դաշնային հարկային ծառայությանը՝ համապատասխան ծանուցմամբ։ Դա պետք է արվի այս իրավունքը կորցնելուց հետո 15 օրվա ընթացքում: Եթե այս գործողությունը չկատարվի, անցումը դեռ կիրականացվի, սակայն ձեռնարկատերը կարող է ենթարկվել վարչական պատասխանատվության։

Ռեժիմի առավելություններ

OSNO-ի օգտագործումն ունի և՛ դրական, և՛ մինուսներ: Ցանկացած ձեռնարկատեր, նախքան կոնկրետ ռեժիմ ընտրելը, պետք է գնահատի ընդունված որոշման բոլոր դրական և բացասական պարամետրերը։ Կիրառելի ընդհանուր հարկային համակարգն ունի հետևյալ առավելությունները՝

- եթե ընկերությունը կամ անհատ ձեռներեցը վճարում է ԱԱՀ, ապա դրանք ավելի գրավիչ են դառնում համագործակցության համար տարբեր խոշոր գործընկերների համար, ովքեր նույնպես ներգրավված են այս հարկը Դաշնային հարկային ծառայությանը փոխանցելու մեջ, քանի որ նման պայմաններում հնարավոր է նվազեցնել վճարումները. բյուջե;

- այս ռեժիմին անցնելու սահմանափակումներ չկան, այնպես որ ընկերությունները կարող են աշխատանքի ընդունել ցանկացած թվով աշխատողների, մեծացնել բիզնեսը և նաև աշխատել ցանկացած իրավական ուղղությամբ;

- կարող է համակցվել այլ պարզեցված ռեժիմների հետ՝ հարկումը օպտիմալացնելու համար:

Վերոնշյալ առավելությունների պատճառով հաճախ տեղին է կիրառել BASIC:

Համակարգի թերություններ

Բայց BASIC-ի որոշ թերություններ կան: Դեպիսա ներառում է բազմաթիվ վճարներ վճարելու անհրաժեշտություն:

Պահանջվում է կազմել և Դաշնային հարկային ծառայությանը ներկայացնել բազմաթիվ հաշվետվություններ և փաստաթղթեր, այնպես որ դուք չեք կարող անել առանց պրոֆեսիոնալ հաշվապահի հմտությունների:

Ե՞րբ է նպատակահարմար օգտագործել ռեժիմը:

Հարկման ընդհանուր հարկային համակարգը համարվում է օպտիմալ իրավիճակներում օգտագործելու համար.

- ընկերությունը կամ անհատը չի կարող բավարարել պարզեցված համակարգերի պահանջները;

- պահանջվում է ԱԱՀ-ով աշխատելու համար, հակառակ դեպքում խոշոր և անհրաժեշտ կապալառուները հրաժարվում են համագործակցել;

- Ձեռնարկության գործունեությունը արտոնյալ է, ուստի եկամտահարկը հաշվարկելիս կարող եք օգտվել պետության զգալի արտոնություններից;

- Ձեռնարկատերը կարող է ինքնուրույն պատրաստել հաշվետվություններ և վարել հաշվապահական հաշվառում համապատասխան հմտությունների և փորձի առկայության պատճառով, ուստի այս ռեժիմի ընտրությունը տեղին է:

Հետևաբար, այս համակարգը հաճախ ընտրվում է բազմաթիվ առավելությունների և եզակի հնարավորությունների պատճառով, որոնք կարող են օգտագործել ձեռնարկատերերն ու ընկերությունները:

Ի՞նչ հարկեր պետք է վճարեմ:

Առավել հաճախ ընտրությունը կատարվում է ընդհանուր հարկային համակարգի և պարզեցված հարկային համակարգի միջև: OSNO-ն կարող է օգտագործվել ինչպես անհատ ձեռներեցների, այնպես էլ ձեռնարկությունների կողմից: Այս ռեժիմից օգտվելիս պետք է բախվել մեծ քանակությամբ վճարներ հաշվարկելու և վճարելու անհրաժեշտության հետ: Ըստ ընդհանուր հարկային համակարգի՝ հարկերը թվարկվում են՝

- անձնական եկամտահարկ կամ եկամտահարկ. Եթեհամակարգը ընտրում է ձեռնարկատերը, այնուհետև նա ստացված եկամտի վրա վճարում է անձնական եկամտահարկ՝ 13 տոկոսի չափով։ Հաշվարկի համար հիմք է հանդիսանում ձեռնարկատիրոջ ստացած ամբողջ եկամուտը, ինչպես նաև հաշվի են առնվում անհատ ձեռնարկատիրոջ անձնական եկամուտները և աշխատողներին վճարված բոլոր միջոցները: Եթե ռեժիմը ընտրված է ընկերության կողմից, ապա OSNO-ով պահանջվում է հաշվարկել եկամտահարկը։ Դա անելու համար ի սկզբանե հաշվարկվում է շահույթը, որի համար բիզնես վարելու բոլոր ծախսերը հանվում են եկամուտից: Ընդհանուր դրույքաչափը 20% է։

- ԱԱՀ. Այս հարկը համարվում է ամենակարեւորը այս ռեժիմն ընտրելիս: Ընդհանուր դեպքերում դրա դրույքաչափը կազմում է 18%, սակայն երեխաների համար նախատեսված սննդամթերք կամ ապրանքներ վաճառելիս դրույքաչափը նվազեցվում է մինչև 10%: Հարկային բազան ներկայացված է ապրանքների կամ ծառայությունների արժեքով։

- Գույքահարկ. Այն օգտագործվում է, եթե ձեռնարկատերերը աշխատանքի ընթացքում օգտագործում են սեփականության մեջ գրանցված տարբեր ակտիվներ: Նրանց համար պահանջվում է որոշել կադաստրային գինը, որից տարեկան գանձվում է 2,2 տոկոս։ Բացի այդ, պահանջվում է ամեն տարի հայտարարություն ներկայացնել Դաշնային հարկային ծառայությանը:

- Հողի վարձ. Օգտագործվում է բացառապես գույքի առկայության դեպքում։ Վճարի չափը կախված է մարզային իշխանությունների որոշումից, սակայն դրույքաչափը տատանվում է 0,3-ից մինչև 1,5 տոկոս։

- Տրանսպորտային հարկ. Կիրառվում է մեքենայի սեփականության համար: Վճարման չափն ամբողջությամբ կախված է առկա մեքենայի հզորությունից: Վճարը վճարվում է տարեկան, իսկ անհատ ձեռներեցների համար հաշվարկն իրականացնում են Դաշնային հարկային ծառայության աշխատակիցները, սակայն ընկերություններից պահանջվում է ինքնուրույն կատարել բոլոր անհրաժեշտ հաշվարկները։

Ըստ ցանկությանանհրաժեշտ է փոխանցել ապահովագրավճարներ իր ձեռնարկատիրոջ և բոլոր աշխատող աշխատողների համար: Կարող են կիրառվել այլ հարկեր՝ կախված ընտրված բիզնեսի ուղղությունից: Սա ներառում է հանքարդյունաբերության գանձումը, ջրի հարկը և վայրի բնության օգտագործման ակցիզը կամ վճարը:

Հաճախ հարկման ընդհանուր համակարգի վրա աշխատանք է պահանջվում։ ԱԱՀ-ն ամենակարեւոր հարկն է, քանի որ որոշ խոշոր ընկերություններ նախընտրում են համագործակցել բացառապես կապալառուների հետ, ովքեր վճարում են այդ վճարը: Միայն նման պայմաններում կարող եք դիմել Դաշնային հարկային ծառայություն՝ վճարը վերադարձնելու համար։

Անհատական եկամտահարկի հաշվարկման և վճարման նրբություններ և կանոններ

Այս հարկը պարտավոր են իրենց համար վճարել միայն անհատ ձեռներեցները։ Բացի այդ, այն փոխանցվում է պաշտոնապես զբաղված բոլոր աշխատողների համար։ Դրա համար որոշվում է ստացված եկամտի 13%-ը։ Նման պայմաններում ընկերությունները և անհատ ձեռներեցները հանդես են գալիս որպես հարկային գործակալներ, ուստի նրանք պետք է ինքնուրույն հաշվարկեն այս վճարը իրենց աշխատակիցների համար։

Փողերի բոլոր մուտքերը, որոնցից անձնական եկամտահարկ է գանձվում, թվարկված են Արվեստում: 208 ՆԿ. Այս տեսակի վճարը չի գանձվում ճանապարհորդությունից, հաշվետու գումարից կամ նյութական օգնությունից: Ռուսաստանի քաղաքացիների համար կիրառվում է 13%, իսկ մնացած դեպքերում՝ 30%։։

Հարկը վճարվում է եռամսյակը մեկ՝ մինչև եռամսյակին հաջորդող ամսվա 15-ը։ Ժամանակահատվածի վերջում թույլատրվում է վճարել ամբողջ գումարը, ուստի կանխավճարները պարտադիր չեն։ Տույժեր չեն գանձվումառանց կանխավճարների։

ԱԱՀ-ի հաշվարկման կանոններ

Հարկային ընդհանուր համակարգից օգտվելիս հարկ վճարողները պետք է վճարեն ԱԱՀ։ Այն ներկայացված է անուղղակի վճարով, որը գանձվում է վաճառված ապրանքների վրա նվազման հիման վրա:

ԱԱՀ կարող է լինել՝

- ներքին, երբ ապրանքները վաճառվում են Ռուսաստանում;

- ներմուծում, գանձվում է երկիր ներմուծվող ապրանքների համար։

Հարկային բազան որոշելու համար հաշվի է առնվում ապրանքների լրիվ կամ մասնակի ինքնարժեքը։ Կարող են օգտագործվել մի քանի դրույքաչափեր՝

- 0% ապրանքների արտահանման դեպքում;

- 10% սնունդ, մանկական ապրանքներ, գրքեր կամ դեղամիջոցներ վաճառելիս;

- 18% կիրառվում է այլ իրավիճակներում:

Եթե ձեռնարկատիրոջ 3 ամսվա գործունեությունից եկամուտը կազմում է ավելի քան 2 միլիոն ռուբլի, ապա կարող է ներկայացվել հատուկ դիմում, որի հիման վրա անհատ ձեռներեցն ազատվում է այդ վճարը վճարելու անհրաժեշտությունից։

Միջոցները պետք է փոխանցվեն եռամսյակը մեկ մինչև հաջորդ ամսվա 25-ը:

Հաղորդում

Յուրաքանչյուր ձեռնարկատեր, ով որոշում է կիրառել OSNO-ն, պետք է հաշվի առնի բազմաթիվ տարբեր փաստաթղթեր Դաշնային հարկային ծառայությանը ներկայացնելու անհրաժեշտությունը: Համաձայն ընդհանուր հարկային համակարգի՝ անհատ ձեռնարկատերերի և ընկերությունների համար հաշվետվությունները կարող են տարբերվել՝

- ԱԱՀ-ի հայտարարագիրը ներկայացվում է էլեկտրոնային եղանակով եռամսյակը մեկ մինչև հաջորդ ամսվա 25-ը;

- անհատական եկամտահարկի հայտարարագիրը ներկայացվում է տարեկան մինչև ապրիլի 30-ը, իսկ փաստաթուղթը ներկայացվում է 4-անձնական եկամտահարկ ձևով. Դաշնային հարկային ծառայությանը առաջին շահույթը ստանալուց հետո 5 օրվա ընթացքում;

- լրացուցիչ պահանջվում է IP՝ KUDIR-ը վարելու համար;

- դուք պետք է ներկայացնեք տարեկան հաշվետվություններ ապահովագրավճարների վերաբերյալ ձեր և աշխատակիցների համար;

- ԱԱՀ-ի հաշվարկման համար օգտագործվող գնումների և վաճառքների գիրք;

- OSNO-ում գտնվող ընկերությունները տարեկան եկամտահարկի հայտարարագիր են ներկայացնում մինչև հաջորդ տարվա մարտի 28-ը:

Բազմաթիվ փաստաթղթեր կազմելու և Դաշնային հարկային ծառայությանը ներկայացնելու անհրաժեշտության պատճառով հարկման այս ռեժիմը համարվում է բարդ և հատուկ:

Եզրակացություն

ՍՊԸ-ների և անհատ ձեռնարկատերերի հարկման ընդհանուր համակարգը հաճախ համարվում է համապատասխան և շահավետ ընտրություն: Նման ռեժիմ ընտրելիս հաշվի է առնվում մեծ քանակությամբ հարկեր վճարելու անհրաժեշտությունը, ինչպես նաև հաճախ դաշնային հարկային ծառայությանը ներկայացնում են տարբեր հաշվետվություններ և հայտարարագրեր։ Ուստի պահանջվում է ունենալ կոնկրետ գիտելիքներ կամ հմտություններ, իսկ եթե ձեռնարկատերը չունի դրանք, ապա աշխատանքի հենց սկզբից պետք է վարձի լրիվ դրույքով հաշվապահ։

Խորհուրդ ենք տալիս:

Ինչպես անցում կատարել պարզեցված հարկային համակարգին՝ քայլ առ քայլ հրահանգներ։ Անցում դեպի պարզեցված հարկային համակարգ. ԱԱՀ-ի վերականգնում

IP-ի անցումը պարզեցված հարկային համակարգին իրականացվում է օրենքով սահմանված կարգով։ Ձեռնարկատերերը պետք է դիմեն բնակության վայրի հարկային մարմին

Պարզեցված հարկային համակարգ. Խաղադրույքների համակարգ և առանձնահատկություններ

Անհատ ձեռնարկատերերի համար պարզեցված հարկային համակարգի դրույքաչափերի համակարգը. Ինչպե՞ս հաշվարկել հարկի չափը և ինչ ծախսեր հաշվի չեն առնվում «եկամուտ մինուս ծախսեր» համակարգի հաշվարկում

Անցում դեպի լողացող փոխարժեք. Լողացող փոխարժեքի համակարգ

Լողացող կամ ճկուն փոխարժեքը ռեժիմ է, որի դեպքում շուկայում փոխարժեքները կարող են փոխվել՝ կախված առաջարկից և պահանջարկից: Ազատ տատանումների պայմաններում դրանք կարող են բարձրանալ կամ ընկնել։ Դա կախված է նաև շուկայում սպեկուլյատիվ գործառնությունների անցկացումից և պետության վճարային հաշվեկշռի վիճակից։

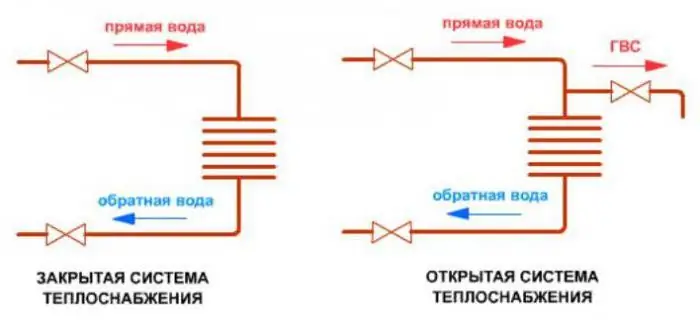

Փակ և բաց ջեռուցման համակարգ՝ առանձնահատկություններ, թերություններ և առավելություններ

Ներկայումս խոստումնալից է սպառողների համար ներդնել փակ ջերմամատակարարման համակարգի տեխնոլոգիա։ Տաք ջրամատակարարումը թույլ է տալիս բարելավել մատակարարվող ջրի որակը մինչև խմելու ջրի մակարդակը: Չնայած նոր տեխնոլոգիաները խնայում են ռեսուրսները և նվազեցնում օդային արտանետումները, դրանք զգալի ներդրումներ են պահանջում: Իրականացման ուղիները կոմերցիոն և բյուջետային ֆինանսավորման, ներդրումային նախագծերի մրցույթների և այլ միջոցառումների հաշվին են

ՀՕՊ հրթիռային համակարգ. «Իգլա» զենիթահրթիռային համակարգ. «Օսա» զենիթահրթիռային համակարգ

Մասնագիտացված զենիթահրթիռային համակարգերի ստեղծման անհրաժեշտությունը հասունացել էր Երկրորդ համաշխարհային պատերազմի տարիներին, սակայն տարբեր երկրների գիտնականներն ու հրացանագործները խնդրին մանրամասնորեն սկսեցին մոտենալ միայն 50-ականներից։ Փաստն այն է, որ մինչ այդ կալանիչ հրթիռները կառավարելու միջոցներ պարզապես չկային։