2026 Հեղինակ: Howard Calhoun | [email protected]. Վերջին փոփոխված: 2025-01-24 13:18:20

Այսօր կան բավականին շատ գործիքներ, որոնք հաշվապահը կարող է օգտագործել: Այնուամենայնիվ, գործնականում առկա են ծրագրային ապահովման աշխատանքի անսարքություններ, մարդկային գործոն, տարբեր չնախատեսված հանգամանքներ, որոնք հանգեցնում են NDT-ի պահանջների խախտմանը: Ըստ այդմ՝ օրենքի պահանջներին չհամապատասխանելը ենթադրում է պատժամիջոցների կիրառում մեղավորների նկատմամբ։ Դրանցից մեկը տուգանքն է՝ հայտարարագիրը ուշ ներկայացնելու համար։

Կարգավորիչ շրջանակ

Արվեստի առաջին պարբերությունում. Հարկային օրենսգրքի 119-ը տուգանք է սահմանում հայտարարագիրը ուշ ներկայացնելու համար։ Այս խախտումը համարվում է ամենատարածվածը: Որպես սանկցիա՝ սուբյեկտին գանձվում է դրամական տույժ՝ հաշվետվությամբ սահմանված չվճարված գումարի 5 տոկոսի չափով։ Հայտարարագիրն ուշ ներկայացնելու համար գանձվում է տույժ յուրաքանչյուր ամբողջականի համարկամ դրա ներկայացման համար սահմանված օրվանից մեկ ամսից պակաս: Վերականգնումը չի կարող լինել նշված գումարի 30%-ից ավելի, բայց ոչ պակաս, քան 1 հազար ռուբլի: Բացի այդ, պատասխանատվությունը նախատեսված է Վարչական իրավախախտումների վերաբերյալ օրենսգրքով։ Մասնավորապես, համաձայն Արվ. 15.5 Հայտարարագիրն ուշ ներկայացնելու համար սահմանված է տուգանք պաշտոնատար անձանց նկատմամբ։ Դրա չափը 300-500 ռուբլի է։

Բացառություններ

Պետք է ասել, որ ամեն դեպքում չէ, որ սուբյեկտի նկատմամբ կարող են կիրառվել սանկցիաներ՝ ժամկետը խախտելու համար։ Այսպիսով, հաշվի առնելով Գերագույն արբիտրաժային դատարանի թիվ 57 որոշման լիագումար նիստում առկա բացատրությունները, վերահսկիչ մարմինը (FTS) տվել է իր պարզաբանումները։ Նրանք, մասնավորապես, ասում են, որ եթե խախտվում են հաշվետու ժամանակաշրջանի փաստաթղթերի ներկայացման ժամկետները, ապա օգտագործեք Արվ. 119 NK սխալ կլինի. Այսպիսով, օրինակ, առաջին, երկրորդ, երրորդ եռամսյակների եկամտահարկի հայտարարագրերը ուշ ներկայացնելու համար տույժ սահմանել հնարավոր չէ։ Չի գանձվում նաև առանձին ամիսների համար՝ 1-ից 11-ը։ Բացի այդ, տույժ չի կարող կիրառվել կանխավճարների համար գույքահարկի հայտարարագիր ուշ ներկայացնելու համար։

Բացատրություններ

Դաշնային հարկային ծառայության N SA-4-7/16692 նամակը հիմք է հանդիսանում պատժամիջոցների չկիրառման համար: Դրանում, մասնավորապես, ասվում է, որ Արվեստ. Հարկային օրենսգրքի 58-րդ (3-րդ կետ) սահմանում է, որ օրենսգիրքը կարող է սահմանել կանխավճարների վճարում։ Դրանք հանելու պարտավորությունը կատարված է համարվում այնպես, ինչպես հարկի գումարի մարման դեպքում: Կանխավճարների նվազեցման ժամկետները չկատարելը չի կարող հիմք հանդիսանալ հարկային օրենսգրքի խախտման համար պատասխանատվության ենթարկելու համար: Արվեստ. 119-ը կիրառվում է, եթե եղել էհարկային հայտարարագրերի ուշ ներկայացում. Այսպիսով, տույժը սահմանվում է ամբողջ ժամանակահատվածի համար չզեկուցելու, այլ ոչ թե դրա առանձին մասերի համար: FTS-ը բացատրում է, որ Արվեստ. 119-ը չի տարածվում այն ակտերի վրա, որոնք հանգեցրել են կանխավճարների գծով հաշվարկների ներկայացման վերջնաժամկետի բացթողմանը, անկախ նրանից, թե ինչպես են այդ փաստաթղթերը անվանվում Հարկային օրենսգրքի գլուխներում:

Սբ. 126 NK

Այն տույժ է սահմանում օրենսգրքով և այլ օրենսդրական ակտերով սահմանված փաստաթղթերը կամ այլ տեղեկություններ ուշ ներկայացնելու համար, եթե ակտը չի պարունակում Արվեստում նախատեսված խախտումների նշաններ: Հարկային օրենսգրքի 129.4 և 119. Տուգանքի չափը 200 ռուբլի է: յուրաքանչյուր չներկայացված փաստաթղթից։ Եթե 2-NDFL ձևի վկայագրերի ներկայացման վերջնաժամկետը բաց է թողնվել, Արվեստ. 126. Այսինքն՝ յուրաքանչյուր թղթի համար դուք նույնպես պետք է վճարեք 200 ռուբլի։

Կարևոր պահ

Հայտարարագիրը ժամանակին չներկայացնելու դեպքում զ. 3-NDFL, երբ վճարողը ֆիզիկական անձ է, նա կարող է տուգանք գանձվել Արվեստի համաձայն: 119 ՆԿ. Ընդ որում, վերականգնման պատճառ կարող է դառնալ նույնիսկ այն չնչին գումարը, որից գործակալը մոռացել է հետ պահել բյուջե կատարվող պարտադիր վճարումը։ Այս դեպքում բացարձակապես անկարեւոր կլինի, թե արդյոք վճարողն ինքը գիտեր այդ մասին։ Հարկային գործակալը պարտավոր է ֆիզիկական անձին և տեսչությանը տեղեկացնել պահումների անհնարինության մասին: Բայց ոչ բոլորն են դա անում: Արվեստի 1-ին կետի 4-րդ ենթակետի համաձայն. Հարկային օրենսգրքի 228-րդ հոդվածով, քաղաքացիները, ովքեր ստանում են այլ եկամուտներ, որոնցից անձնական եկամտահարկը չի պահվել, պետք է հաշվարկեն և վճարեն նման մուտքերի գումարներին համապատասխան: Այն փաստը, որ վճարողըանգամ պատկերացում չունի, որ նման պարտականություն ունի, չի ազատում իրեն պատասխանատվությունից։

Նամակ ֆինանսների նախարարությունից

Այն, որ վճարողին, ով նույնիսկ չգիտեր, որ պետք է իր եկամուտներից որոշակի պահումներ կատարի, կարող է տուգանք ենթարկվել, վկայում է ֆինանսների նախարարության պարզաբանումը. Ֆինանսների նախարարությունը, մասնավորապես, գրում է, որ Արվեստ. Հարկային օրենսգրքի 226-րդ հոդվածի 4-րդ կետով հարկային գործակալը պարտավոր է վճարողների եկամուտներից ուղղակիորեն պահել հաշվարկված հարկի գումարը, երբ դրանք փաստացի վճարվեն: Նույն հոդվածի 5-րդ կետը սահմանում է, որ եթե դա անհնար է, ապա սուբյեկտը պարտավոր է տվյալ հանգամանքների առաջացման ժամկետի ավարտի օրվանից ոչ ուշ, քան մեկ ամիս հետո, գրավոր տեղեկացնել անհատին (սկսած. որի եկամուտը կատարվում է նվազեցում) և վերահսկիչ մարմնին (FTS): Միաժամանակ անձնական եկամտահարկը հաշվարկելու և վճարելու, ինչպես նաև հայտարարագիր ներկայացնելու պարտավորությունը կրում է վճարողը։

Պատժից ազատում

Եկամուտ ստացած անձին պատասխանատվության ենթարկելու համար Դաշնային հարկային ծառայությունը պետք է ապացուցի խախտման փաստը։ Վերահսկող մարմինը պետք է պարզի, թե ինչ գործողությունների/բացթողումների արդյունքում են պահանջները չկատարվել: Արվեստում։ Հարկային օրենսգրքի 109-րդ հոդվածը սահմանում է, որ եթե սուբյեկտը մեղավոր չէ խախտում թույլ տալու համար, ապա նա չի կարող ենթարկվել պատասխանատվության։ Արվեստում։ Հարկային օրենսգրքի 111-ը սահմանում է այն հանգամանքները, որոնց դեպքում Արվեստ. 109. Սա նշանակում է, որ եթե վճարողին գործակալի կողմից չի ծանուցվել պահում կատարելու անհնարինության մասին, ապա հարցը.դատավճիռը որոշվում է նրա մեղավորության հիման վրա։

Բացառիկ հանգամանքներ

Վճարողը կարող է խախտել օրենքի դրույթները՝պատճառով.

- Խոշոր հանգամանքներ, բնական աղետներ և այլ արտակարգ իրավիճակներ.

- Գտնվել այնպիսի վիճակում, երբ սուբյեկտը չի կարողացել տեղյակ լինել իր վարքագծին կամ ուղղորդել իր գործողությունները՝ հիվանդության պատճառով:

- Պարտադիր մուծումների հաշվարկման, վճարման կամ հարկային օրենսգրքի դրույթների կիրառման հետ կապված այլ իրավիճակների վերաբերյալ գրավոր բացատրությունների կատարում, որոնք տրվել են անձամբ սուբյեկտին (կամ առնչվել են անձանց անորոշ շրջանակին.) Դաշնային հարկային ծառայության կամ իրենց իրավասության ներքո գտնվող այլ լիազոր մարմնի կողմից։

- Այլ հանգամանքներ, որոնք կարող են ճանաչվել հարկային մարմնի կամ դատարանի կողմից որպես մեղքը բացառող։

Այս ցանկը, չնայած 4-րդ կետի առկայությանը, շատ պաշտոնյաների կողմից համարվում է սպառիչ։ Այս կապակցությամբ հայտարարագիր չներկայացրած վճարողները զ. 3-NDFL, տուգանվում են այն հիմքով, որ օրենքի չիմացությունը չի ազատում պատասխանատվությունից: Նման դեպքերում փորձագետները խորհուրդ են տալիս աշխատավարձը կամ այլ եկամուտ վճարած ընկերությունից պահանջել 2-NDFL վկայագիր: Փաստաթղթում առկա տեղեկատվությունը ցույց կտա, թե արդյոք հարկը պահվել է այս մուտքերից:

EUND

Մեկ հայտարարագիր են ներկայացնում այն սուբյեկտները, որոնցհարկային ժամանակահատվածում հաշիվներում դրամական միջոցների տեղաշարժ չի եղել. Տվյալ դեպքում խոսքը ոչ միայն եկամուտների, այլեւ ծախսերի մասին է։ Եթե հաշվետվություն ներկայացնելուց հետո պարզվել է, որ ընկերությունն իրականացրել է բիզնես գործարք, օրինակ՝ ապրանքների առաքում, ապա պետք է ներկայացնի թարմացված փաստաթղթեր։

Բայց վերահսկող մարմինը երբեմն չի ընդունում այս հաշվետվությունը՝ պահանջելով ներկայացնել առաջնային: Նման իրավիճակներում Դաշնային հարկային ծառայությունը կարող է տուգանք նշանակել ԱԱՀ-ի հայտարարագիր ուշ ներկայացնելու համար: Ինչպես բացատրում են լիազոր մարմինները, EUND-ը ներկայացվում է Արվեստի 2-րդ կետի 2-րդ կետի համաձայն: 80 NK. Եթե ձեռնարկությունը չի կատարում գործարքներ, որոնք հանգեցնում են դրամական միջոցների շարժի բանկային հաշիվներով կամ կանխիկ դրամով, նա իրավունք ունի յուրաքանչյուր հարկի համար հայտարարագրերի փոխարեն ներկայացնել պարզեցված (մեկ) մեկը: Եթե հայտնաբերվում է հարկման օբյեկտ այն ժամանակաշրջանի համար, որում ներկայացվել է հաշվետվությունը, վճարողը պարտավոր է փոփոխություններ կատարել փաստաթղթերում և ներկայացնել այն Արվեստի մեջ սահմանված կարգով: 81. Եթե սուբյեկտը դա արել է, ապա նրան չի կարող տուգանք գանձվել ԱԱՀ-ի հայտարարագիրն ուշ ներկայացնելու համար: Նման հաշվետվությունները կհամարվեն թարմացված:

Ժամկետ

Վերևում քննարկվել է առանձին դեպք, երբ ԱԱՀ-ի հայտարարագիր ուշ ներկայացնելու համար տուգանք չի կարող գանձվել: 2015 թվականին տույժերի չափը չի փոփոխվել։ Օրենսդրությունը, սակայն, սահմանում է ժամկետներ, որոնցից հետո գումարը կարող է աճել։ Այսպես, օրինակ, տուգանք ԱԱՀ-ի հայտարարագիր ուշ ներկայացնելու համար 2015թտարին կազմում էր վճարի հաշվարկված գումարի 5%-ը, բայց ոչ պակաս, քան 1000 ռուբլի: Այս արժեքը սահմանվել է այն կազմակերպությունների համար, որոնք բաց են թողել հաշվետվության օրվանից մինչև 180 օր: Այս ժամկետը սահմանված է նաև այլ վճարների համար։ Օրինակ՝ 2014 թվականի պարզեցված հարկային համակարգի մասին հայտարարագիրը ուշ ներկայացնելու համար տույժը նույնպես կազմում էր վերագրվող գումարի 5%-ը, բայց ոչ պակաս, քան 1000 ռուբլի։ Եթե վճարողը 180 օրից ավելի փաստաթղթեր չի ներկայացնում, ապա տոկոսը զգալիորեն ավելանում է։ Այս կարգը կիրառվում է նաև յուրաքանչյուր հաշվարկված վճարի համար: Օրինակ, տրանսպորտի հարկի հայտարարագիրն ուշ ներկայացնելու համար տուգանքը կկազմի նվազեցման գումարի 30%-ը: Այստեղ նույնպես պատժամիջոցի չափը չպետք է պակաս լինի 1 հազար ռուբլուց։.

Հնարավո՞ր է նվազեցնել պատժամիջոցները:

Օրենսդրությունը նախատեսում է դեպքեր, երբ վճարողը կարող է նվազեցնել տուգանքի չափը։ Դրանք հաստատված են Արվ. 114 ՆՂ. Օրինակ՝ հողի հարկի հայտարարագիրն ուշ ներկայացնելու համար տուգանք է դրվել։ Դաշնային հարկային ծառայությունը, որպես կանոն, զանգահարում է վճարողին ծանուցմամբ։ Ստուգման ընթացքում սուբյեկտը ծանոթանում է ստորագրության դեմ ստուգման ակտին։ Այն բանից հետո, երբ վճարողը ստորագրի այս փաստաթուղթը, նա երկու շաբաթ ժամանակ ունի՝ դիմելու հաշվարկված գումարի նվազեցման համար:

Հեշտացնող հանգամանքներ

2013-ին, ինչպես նաև 2016-ին ԱԱՀ-ի հայտարարագրերը ուշ ներկայացնելու համար տույժը կարող է կրճատվել առնվազն կիսով չափ։ Արվեստի 1-ին մասում. 112 տրամադրվում են հետևյալ պայմանները՝

- Բարդ ընտանեկան կամ անձնական հանգամանքներ։

- Խախտում կատարելը հարկադրանքի ազդեցության տակ կամ ծառայության, նյութական կամ այլ կախվածության սպառնալիքի ներքո։

- Բարդ ֆինանսական վիճակվճարող, որը պատասխանատվություն է կրում։

- Այլ հանգամանքներ, որոնք Դաշնային հարկային ծառայության կամ դատարանի կողմից կճանաչվեն որպես մեղմացուցիչ։

Որո՞նք են վերջին գործոնները: Օրինակ, ամենատարածված հանգամանքները, որոնք նվազեցնում են տուգանքը 2014 թվականի UTII հայտարարագրի ուշ ներկայացման համար, եղել են՝

- Հարկային օրենսգրքի առաջին խախտման հանձնաժողով.

- Առարկան ունի կախյալներ: Բացի անչափահասներից, նրանք ներառում են մինչև 23 տարեկան երեխաներ, եթե նրանք սովորում են լրիվ դրույքով:

Որքան շատ հանգամանքներ նշվեն, այնքան մեծ է հավանականությունը, որ տույժի չափը կկրճատվի ավելի քան կեսով։ Օրինակ՝ գործնականում շատ են դեպքերը, երբ տուգանքը կրճատվել է 4 անգամ։

Այլ միջոցառումներ

Բացի դրամական վերականգնումից, հարկային ծառայությունը կարող է սառեցնել սուբյեկտի բանկային հաշիվները: Այս հնարավորությունը տրամադրվում է Դաշնային հարկային ծառայության կողմից Արվեստի համաձայն: 76 ՆՂ. Սույն հոդվածի 3-րդ կետը սահմանում է ստուգման իրավունքը՝ կասեցնելու գործառնությունները վճարողի բանկում հաշիվներով, եթե հայտարարագիրը չի ներկայացվել օրենքով սահմանված օրվանից 10 օր հետո։ Այստեղ պետք է ասել, որ հաշվի վրա արգելափակված են բոլոր դեբետային գործարքները։ Այսինքն՝ դուք կարող եք միջոցներ մուտքագրել։

Միևնույն ժամանակ օրենսդրությունը սահմանում է պարտապանից դրամական միջոցների հավաքագրման առաջնահերթությունը։ Հարկային մարմնի կողմից նշանակված տուգանքը երրորդ կարգի է. Արգելափակումը չեղարկելու մասին որոշումը պետք է կայացվի ոչ ուշ, քան հայտարարագիրը ներկայացնելուց 1 օր հետո։

Հակասական հարցեր

Արվեստի նոր հրատարակության մեջ:Հարկային օրենսգրքի 119-րդ հոդվածով սահմանվում է, որ հայտարարագիրը ուշ ներկայացնելու համար տույժը հաշվարկվում է օրենքով սահմանված ժամկետում չվճարված հարկի չափով։ Նախորդ հոդվածում այս դրույթը բացակայում էր, ինչը հակասությունների տեղիք էր տալիս։ Ամբողջովին պարզ չէր, թե որ պահին պետք է որոշվեն պատժամիջոցները՝ վերջնաժամկետի լրանալու կամ հաշվետվությունների փաստացի ներկայացման օրը: Եթե հարկն ամբողջությամբ վճարվել է, սակայն հայտարարագիրը չի ներկայացվել, ապա տուգանքը կկազմի 1000 ռուբլի։ Եթե գումարի մի մասը հանվել է, ապա պատժամիջոցի չափը որոշվում է փաստացի վճարված և պարտադիր վճարի հաշվարկված գումարի տարբերությամբ։

Եզրակացություն

Հարկային օրենսդրությունը հստակ սահմանում է հայտարարագրի ներկայացման ժամկետները։ Նման խիստ կարգավորումը պայմանավորված է նրանով, որ ֆիզիկական և իրավաբանական անձանց պարտադիր վճարները բյուջեի եկամուտների զգալի մասն են կազմում։ Ըստ այդմ, պետությունը ձգտում է ապահովել պատշաճ վերահսկողություն մուտքերի ժամանակին նկատմամբ: Խախտումների, ինչպես երեւում է հոդվածից, կարող են պայմանավորված լինել տարբեր հանգամանքներով։ Օրենքն, իհարկե, վճարողներին որոշակի հնարավորություններ է տալիս պատժամիջոցները նվազեցնելու համար։ Բացի այդ, հարկային օրենսգիրքը վերահսկիչ մարմինների համար սահմանում է մի շարք պարտականություններ։ Բայց ինչպես ցույց է տալիս պրակտիկան, հանգամանքները հաճախ հաշվի չեն առնվում: Այս առումով ավելի լավ է ամեն ինչ անել ժամանակին` ինչպես վճարել հարկերը և հաշվետվություններ ներկայացնել դրանց վերաբերյալ: Այս դեպքում վարույթ և խնդիրներ չեն լինի։

Խորհուրդ ենք տալիս:

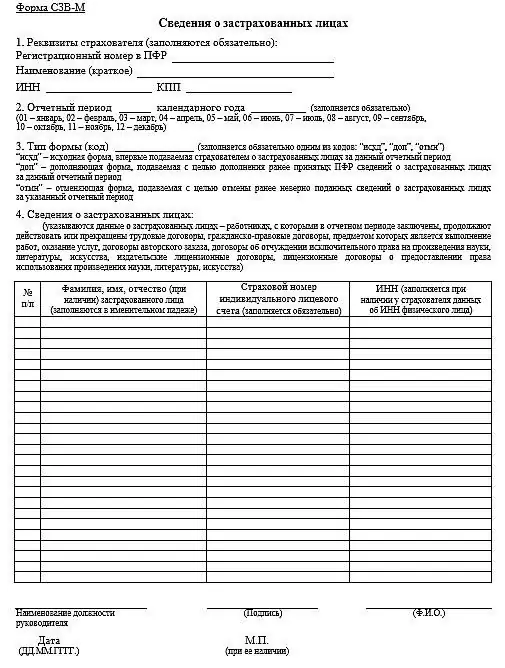

Զեկուցում SZV-M ձևաթղթի մասին. ինչպես լրացնել, ով է պարտավոր հանձնել, տուգանք ուշ առաքման համար

Հոդվածում նկարագրվում է, թե ինչպես լրացնել SZV-M-ը, ինչ տեղեկատվություն է մուտքագրվում այս փաստաթղթում, ինչպես նաև երբ և ինչ ձևով է հաշվետվությունը ներկայացվում PF բաժին: Ներկայացված են գործատուների թույլ տված հիմնական սխալները, ինչպես նաև, թե ինչ տուգանք է վճարվում հայտնաբերված խախտումների համար։

Տուգանք ուշ ապահովագրության համար 2015թ

Օրենքի համաձայն՝ յուրաքանչյուր ավտոմեքենայի սեփականատեր պետք է ամեն տարի ապահովագրի իր մեքենան. Պարտադիր քաղաքականությունը, որը պետք է գնել, OSAGO-ն է: Սակայն որոշ անբարեխիղճ վարորդներ չեն շտապում նոր պայմանագիրը երկարաձգել եւ ժամկետանց փաստաթղթով շարունակում են երթեւեկել ճանապարհներով։

ԱԱՀ. վերջնաժամկետներ: ԱԱՀ-ի հայտարարագիր ներկայացնելու վերջնաժամկետ

ԱԱՀ-ն անուղղակի հարկ է, որը վճարում են բիզնեսները բազմաթիվ երկրներում: Ո՞րն է դրա ռուսերեն տարբերակի առանձնահատկությունը։ Որո՞նք են ԱԱՀ վճարման և հաշվետվության նրբությունները Ռուսաստանի Դաշնությունում:

ԱԱՀ «թեյնիկի» համար։ Ամեն ինչ ԱԱՀ-ի մասին կեղծիքների համար

Ավելացված արժեքի հարկը պարտադիր է ցանկացած ձեռնարկության համար, որը զբաղվում է ապրանքների արտադրությամբ, վաճառքով, ծառայությունների մատուցմամբ

Ինչպե՞ս լրացնել ԱԱՀ-ի հայտարարագիրը: Հաշվարկել ԱԱՀ. ԱԱՀ-ի վերադարձի լրացում

իրականացում. Հետևաբար, դուք պետք է իմանաք, թե ինչպես լրացնել ԱԱՀ հայտարարագիրը: Ի՞նչ է ԱԱՀ-ն: Եթե պարզ բառերով ասեք, թե ինչ է ԱԱՀ-ն, ապա դա մոտավորապես այսպիսի տեսք կունենա. սա մի հարկատեսակ է, որը վճարում է արտադրողը պետությանը ուրիշների կողմից ստեղծված ապրանք ստեղծելու (կամ վաճառելու) համար: