2026 Հեղինակ: Howard Calhoun | calhoun@techconfronts.com. Վերջին փոփոխված: 2025-01-24 13:18:01

Ժամկետային վարկը վարկի տեսակ է, որի դեպքում վարկառուն իրավունք է ստանում օգտագործել միջոցներ հատուկ բացված հաշվից իր հայեցողությամբ: Գումարը սահմանափակ է։ Ժամկետային վարկը բանկի կողմից տրամադրված վարկ է՝ ցանկացած պահի գումարի վերադարձ պահանջելու իրավունքով:

Սահմանում

Այսպիսով, ի՞նչ է հերթապահ վարկը: Եկեք մանրամասն նայենք: Փող վերցնելը ժամանակակից աշխարհում հաճախ առաջացող կարիք է ինչպես անհատների՝ քաղաքացիների և անհատ ձեռնարկատերերի, այնպես էլ միջին և խոշոր ձեռնարկությունների, ընկերությունների և ընկերությունների համար: Փոխառու միջոցներն ակտիվորեն ներգրավվում են ինչպես անձնական կարիքները բավարարելու, այնպես էլ բիզնեսի զարգացման գործընթացում ֆինանսական խնդիրները լուծելու համար:

Վարկային հաստատություններն այսօր կարող են առաջարկել վարկավորման ոլորտում ծառայությունների լայն շրջանակ և ընդունելի պայմաններով կարող են բավարարել ցանկացած հաճախորդի պահանջները: Մնում է միայն ընտրել ձեզ համար ամենահարմարը։

Ժամկետային վարկը հազվագյուտ, բայց հետաքրքիր բանկային գործերից էծառայություններ։ Այն կոչվում է նաև ցպահանջ վարկ։ Վարկի ժամկետը չունի խիստ սահմանված սահմանաչափ։ Այս տեսակի վարկը ծագել է Անգլիայում։ Այսօր այս մոտեցումն ավելի բնորոշ է ամերիկյան բանկերին։

Մեր երկրում նման ծառայությունները բավականաչափ տարածված չեն։ Ռուսաստանում վարկային հաստատությունները գերադասում են փոխառու միջոցների օգտագործման պայմաններ սահմանել։ Բացի այդ, համաձայն Ռուսաստանի Դաշնության գործող օրենսդրության, եթե պայմանագրում նշված չեն վարկի մարման պայմանները, ապա պարտքը պետք է մարվի 30 օրվա ընթացքում: Այս ծառայությունը նոր է և դեռ լայնորեն չի օգտագործվում:

Ժամկետային վարկի առանձնահատկությունները

Վարկի այս տեսակը մի շարք տարբերություններ ունի վարկերի այլ տեսակներից: Հիմնական առանձնահատկությունն այն է, որ հերթապահ վարկը ծառայության տեսակ է, որի դեպքում գումարը պետք է վերադարձվի բանկի պահանջով: Սովորաբար հաճախորդին այդ մասին զգուշացնում են 2-7 օր առաջ։ Այս ժամանակահատվածում վարկառուն պետք է մարի պարտքը: Պարտքի վաղաժամկետ մարումը թույլատրվում է, եթե դա նախատեսված է պայմանագրով։ Ոչ մի միջնորդավճար չի գանձվում:

Ժամկետային վարկի մեկ այլ տարբերակիչ հատկանիշ է հատուկ հաշվի բացումը: Այն ունի ինչպես վարկի, այնպես էլ ընթացիկի բնորոշ հատկանիշներ: Այն գրանցում է բոլոր գործարքները և տվյալները բանկի և հաճախորդի փոխադարձ պարտքի վերաբերյալ: Վարկառուն իրավունք ունի ցանկացած պահի օգտագործել հաշվում առկա միջոցները և դրանք հանել ցանկացած չափով սահմանի սահմաններում։

Ամսական հաճախորդը պարտավոր է վարկի դիմաց վճարել տոկոսներ, որոնք խստորեն հաշվարկվում են փոխառվածի վրա.գումարը դրա օգտագործման փաստացի ժամանակահատվածի համար: Դրույքաչափը շատ ավելի ցածր է, քան այլ տեսակի վարկերի համար: Հաճախորդը հնարավորություն ունի իրեն հարմար ցանկացած ժամանակ մաս-մաս կամ միանվագ մարել հիմնական պարտքը։ Հաշվի մնացորդը կարող է լինել դեբետային կամ կրեդիտ:

Գրանցման պայմանները և կարգը

Ժամկետային վարկ ստանալու համար նախ պետք է պայմանագիր կնքել բանկի հետ։ Այդ նպատակով անհրաժեշտ է ներկայացնել հայտ և լրացնել համապատասխան ձևի հարցաթերթիկ։

Այնուհետև բանկը կգնահատի հավանական վարկառուի վճարունակությունը. Դա անելու համար դուք պետք է ներկայացնեք փաստաթղթերի փաթեթ՝

- Անցյալ տարվա ֆինանսական հաշվետվություն և հաշվեկշռի տվյալներ;

- ապահովագրական քաղաքականություն;

- անշարժ գույքի սեփականության իրավունքը կամ վարձակալության պայմանագիրը հաստատող փաստաթղթեր;

- ձեռնարկության կանոնադրություն;

- իրավաբանական անձի գրանցման վկայագիր.

Վարկ տրամադրելու վարկային կազմակերպությունների հիմնական պայմանը վարկի մարման երաշխիքն է։ Այս պաշտոնում հիմնականում օգտագործվում են արժեթղթեր (բաժնետոմսեր, պարտատոմսեր, մուրհակներ), հաճախորդների ապրանքներ կամ սարքավորումներ: Անհրաժեշտ է բանկին գրավի համար փաստաթղթեր ներկայացնել: Բանկը կգնահատի։ Կախված գրավի արժեքից՝ որոշվում է հաճախորդի տրամադրության տակ տրամադրվող միջոցների չափը։

Վերոնշյալ գործողություններից հետո փոխատուի և վարկառուի միջև կնքվում է պայմանագիր։ Այն ստորագրելիս հաճախորդին խորհուրդ է տրվում ուշադրություն դարձնել պարտքի մարման անհրաժեշտության մասին բանկին ծանուցելու ժամկետին։Որքան երկար լինի, այնքան քիչ է գրավադրված գույքը կորցնելու ռիսկը։

Սովորական հաճախորդների համար վճարունակության ապացույցներ ներկայացնելու պահանջ չկա: Բավական է գրավի դիմաց փաստաթղթեր ներկայացնել։

Այնուհետև անհրաժեշտ է բացել բանկային հաշիվ, որը կստանա վարկային պայմանագրում նշված գումարը։ Բանկի պահանջով պարտքը պետք է մարվի մեկ շաբաթվա ընթացքում։

Ով կարող է օգտվել ծառայությունից

Անկանխիկ վարկը բրոքերների շրջանում տարածված վարկի տեսակ է, որոնք շահույթ են ստանում որպես գրավ օգտագործվող արժեթղթերի վաճառքից և գնումից: Այս ծառայությունից օգտվում են նաև ֆոնդային բորսաների աշխատակիցները կամ արժեթղթերի այլ սեփականատերերը։

Առևտրային և արդյունաբերական ձեռնարկությունները և ընկերությունները օգտագործում են հերթապահ վարկավորումը որպես լրացուցիչ միջոցների աղբյուր խոշոր գործարքի համար: Սրանք հիմնականում կանոնավոր բանկի հաճախորդներ են, ովքեր շտապ գումարի կարիք ունեն:

Բանկի առավելությունները

Հաճախորդների բազան ընդլայնելու նպատակով վարկային կազմակերպությունները պարբերաբար ընդլայնում են իրենց ծառայությունների ցանկը՝ իրենց պոտենցիալ վարկառուներին տրամադրելով ընտրության լայն հնարավորություն։ Նրանցից յուրաքանչյուրն ունի իր հնարավորություններն ու սահմանափակումները։ Վարկավորման բոլոր տեսակներն ունեն դրական և բացասական կողմեր և՛ վարկատուների, և՛ վարկառուների համար: Բացառություն է առանց զանգի վարկը: Ավելի մանրամասն քննարկեք դրա դրական և բացասական կողմերը:

Ժամկետային վարկը վերաբերում է բանկի ֆինանսական պրոդուկտներին, որոնք լավագույն հնարավորությունն են բարձրացնելու իրացվելիությունը։ Դա պայմանավորված է նրանով, որ ներսհաճախորդը որպես գրավ տրամադրում է արժեթղթեր:

Բանկի իրացվելիությանը նպաստում է նաև այն, որ հերթապահ վարկերը կարճաժամկետ վարկեր են, չնայած այն հանգամանքին, որ փոխառու միջոցների մարումը կարող է բավականին երկար ժամանակ տևել։

Դրական գործոն է վարկը չմարելու ցածր ռիսկը, քանի որ այն ապահովված է գրավով

Նպաստներ վարկառուի համար

Ժամկետային վարկը գրավիչ է, քանի որ, լինելով ցպահանջ վարկ, այն ապահովում է ավելի ցածր տոկոսադրույք, քան այլ դեպքերում: Ընդ որում, փոխառու միջոցների օգտագործման վճարը հաշվարկվում է փաստացի օգտագործված գումարի վրա և միայն դրանց դուրսբերման պահից մինչև վերադարձն ընկած ժամանակահատվածի համար:

Բացի այդ, այս դեպքում ֆինանսների նպատակային օգտագործումը չի պահանջվում: Վարկառուն իրավունք ունի ստացված միջոցները ծախսել իր հայեցողությամբ՝ առանց վարկատուին զեկուցելու։

Մեծ առավելությունը ցանկացած հարմար ժամանակ և հարմար եղանակով գումար ստանալու և պարտքը մարելու հնարավորությունն է՝ ապառիկ կամ մեկ վճարումով։ Ապահովագրություն վարկի համար դիմելիս պարտադիր չէ, քանի որ գրավը տրամադրվում է արժեթղթերի տեսքով։

Մշտական հաճախորդները կարող են հույս դնել որոշակի առավելությունների վրա՝ վարկի չափի ավելացում կամ վարկից օգտվելու տոկոսների լրացուցիչ զեղչեր: Նման վարկառուները կարող են դիմել հերթապահ վարկ ստանալու համար մեկ տարով կամ նույնիսկ ավելի երկար: Բայց սա կարող է նաև թերություն լինել, քանի որ երկար ժամանակ բանկի քաղաքականությունը կարող է փոխվել, ոչ միշտ դեպի լավը: ԲԱՅՑայս դեպքում կարող է հանկարծակի անհրաժեշտություն առաջանալ բավականին կարճ ժամանակում մեծ քանակությամբ միջոցներ վերադարձնել։

Բանկային ռիսկեր

Շտապ վարկավորման ամենանշանակալի թերությունը նման վարկերից ստացված շահույթը պլանավորելու և կանխատեսելու անկարողությունն է: Դրա պատճառը հաճախորդի իրավունքն է՝ մարել պարտքը ցանկացած պահի, այդ թվում՝ մինչև պայմանագրի ժամկետի ավարտը, և հետ վերցնել գրավը։

Վարկառուի ռիսկեր

Շտապ վարկ - ի՞նչ է դա: Սա ցպահանջ վարկ է։ Ուստի վարկավորվողների համար բացասական գործոն է այն, որ բանկն իրավունք ունի ցանկացած պահի տեղեկացնել վարկի գծով պարտքի մարման անհրաժեշտության մասին։ Ռիսկը կայանում է նրանում, որ այդ պահին վարկառուի կողմից միջոցների լրիվ բացակայությունը: Այս դեպքում գրավադրված գույքը կդառնա բանկի սեփականությունը: Քանի որ արժեթղթերը կարող են ունենալ բարձր իրացվելիություն, դրանց կորուստը զգալի ֆինանսական կորուստներ կբերի փոխառուին:

Ռիսկերը նվազեցնելու նպատակով նման բանկային ծառայությունից օգտվելու դեպքում խորհուրդ է տրվում միջոցներ վերցնել բացառապես իրենց նպատակային նպատակների համար և միշտ պատրաստ լինել այն բանին, որ բանկը կարող է պահանջել դրանց վերադարձը:

Խորհուրդ ենք տալիս:

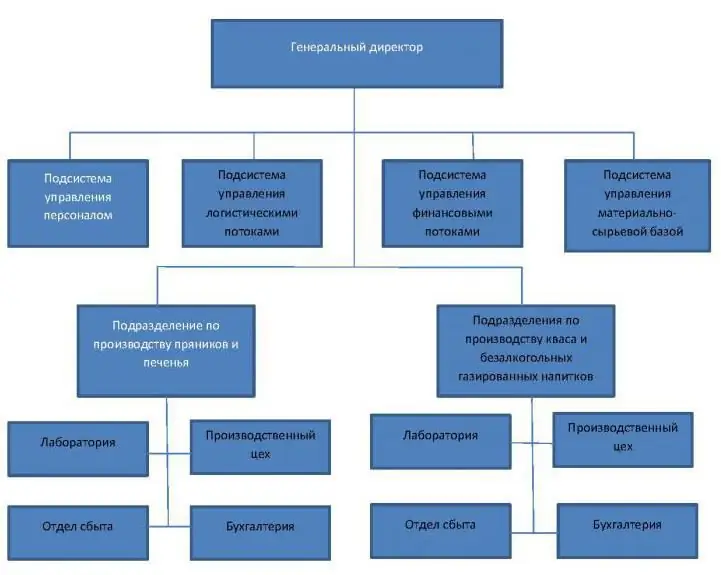

Կազմակերպության կազմակերպչական կառուցվածքն է Սահմանում, նկարագրություն, բնութագրեր, առավելություններ և թերություններ

Հոդվածում բացահայտվում է ձեռնարկության կազմակերպչական կառուցվածքի հայեցակարգը՝ ինչ է այն, ինչպես և ինչ ձևերով է այն օգտագործվում ժամանակակից ձեռնարկություններում: Կցված գծապատկերները կօգնեն տեսողականորեն պատկերացնել տարբեր տեսակի կազմակերպչական կառույցների օգտագործումը:

Խնայբանկի հաշիվ՝ պայմաններ, առավելություններ և թերություններ

Այս հոդվածը նկարագրում է այնպիսի համեմատաբար նոր բանկային արտադրանք, ինչպիսին է խնայողական հաշիվը: Ընթերցողները կիմանան նման հաշիվների առավելությունների և դրանց տարբերությունների մասին սովորական ժամկետային ավանդներից: Բացի այդ, հոդվածը բացահայտում է ավանդների նկատմամբ խնայողական հաշվի առավելությունները

«Ուղիղ վարկ». ակնարկներ, պայմաններ, առանձնահատկություններ, առավելություններ և թերություններ

«Ուղիղ վարկ» ժամանակակից համակարգի վերանայում. Ընկերության հիմնական ուղղությունը. Ինչպես եղավ առցանց վարկերի ձևավորման և տրամադրման համակարգը. Որո՞նք են գործընկերության պայմանները: Օգտագործված տեխնոլոգիաներ ընկերության գործընկերների և հաճախորդների համար

Կոմպրեսորային միավորներ. հայեցակարգի սահմանում, առավելություններ և թերություններ

Կոմպրեսորային ագրեգատները օգտագործվում են օդաճնշական սարքավորումների շահագործման համար: Կան բազմաթիվ տեսակի մոդելներ. Նրանք տարբերվում են դիզայնով և պարամետրերով:

Ինքնաապահովագրությունը Սահմանում, հիմնական սկզբունքներ, առավելություններ և թերություններ

Ի՞նչ է ինքնապահովագրությունը: Որո՞նք են դրա առանձնահատկությունները, հիմնական ձևերը: Երևույթի պատմական զարգացումը. Ինքնաապահովագրության բնորոշ առանձնահատկությունները. Ինչպե՞ս են ձևավորվում պահուստային ֆոնդերը: Ե՞րբ է անհրաժեշտ ինքնաապահովագրությունը: Դրա զարգացումն այսօր. ո՞վ կշահի, ինչու՞ այն տարածված չէ շուկայում։